предусмотренная проектом реализация на сторону имущества, созданного в ходе проекта.

Катастрофические условия:

стихийные бедствия, аварии и отказы оборудования;

существенные изменения экономической политики или законодательства;

негативные изменения рыночной конъюнктуры и прочее.

Как правило, точные сроки прекращения проекта в проектных материалах указать нельзя - они задаются ориентировочно и во многом экспертно, однако с учетом всех указанных факторов.

Методика оценки эффективности инвестиционных проектов, основанная на дисконтированных оценках, предполагает расчет следующих показателей:

чистая дисконтированная стоимость проекта (NPV);

внутренняя норма рентабельности (IRR);

дисконтированный срок окупаемости (PP);

индекс рентабельности инвестиций (PI).

Данные показатели используются:

для определения эффективности независимых инвестиционных проектов (так называемая абсолютная эффективность), когда делается вывод о том принять проект или отклонить;

для определения эффективности взаимоисключающих друг друга проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных.

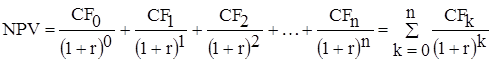

Метод чистого дисконтированного дохода (NPV-метод). В основе данного метода заложено следование основной целевой установке, определяемой собственниками компании, - повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Чистая приведенная стоимость (Net Present Value) - это текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования <http://www.cfin.ru/encycl/discount.shtml>, за вычетом инвестиций. Чистая приведенная стоимость рассчитывается с использованием прогнозируемых денежных потоков, связанных с планируемыми инвестициями, по следующей формуле:

, (1.3)

, (1.3)

где CFi - чистый денежный поток,- ставка дисконтирования по проекту.

Термин «чистое» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков.

Понятие чистой приведенной стоимости (Net Present Value, NPV) широко используется в инвестиционном анализе для оценки различных видов капиталовложений. Представленная выше формула верна только для простого случая структуры денежных потоков, когда все инвестиции приходятся на начало проекта. В более сложных случаях для анализа может потребоваться усложнить формулу, чтобы учесть распределение инвестиций во времени. Чаще всего, для этого инвестиции приводят к началу проекта аналогично доходам.

В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение, величина которого определяет правило принятия решения.

Процедура метода.

. Определяется современное значение каждого денежного потока, входного и выходного.

. Суммируются все дисконтированные значения элементов денежных потоков и определяется критерий NPV.

. Производится принятие решения:

для отдельного проекта: если NPV больше или равно нулю, то проект принимается;

для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

Читайте также >>>

Оценка конкурентоспособности предприятия

В условиях развивающейся конкуренции данная тема необычайно актуальна.

Конкуренция служит важнейшим способом повышения эффективности, как целой

экономической системы, так и всех ее звеньев. Конкуренция - это цивилизованная

форма борьбы за выживание, это сильне ...

Расчет производственной программы автомобильного парка

Автомобильный

транспорт развивается количественно и качественно бурными темпами. В настоящее

время ежегодный прирост мирового парка автомобилей равен 10 - 12 млн. единиц, а

его численность - более 350 млн. единиц. Каждые четыре из пяти автомобилей

общего мирово ...